Pubblichiamo un’anticipazione al volume di Steve Keen, L’economia nuova (Meltemi) da domani in libreria. Ringraziamo l’editore per la disponibilità.

A questo mondo pochi Paesi permettono di mettere in evidenza le debolezze dell’analisi economica mainstream meglio dell’Italia. Come spiego in questo libro, infatti, tra le sue molte altre manchevolezze l’economia neoclassica ignora completamente il ruolo del debito privato e delle dinamiche del credito nell’economia, demonizzando al contempo il ruolo del debito e del disavanzo pubblici, una posizione costruita su di un terreno tremendamente fallace.

L’economia mainstream domina la politica economica a livello globale, ma il grado con cui i suoi precetti sono effettivamente tradotti in scelte politiche varia da paese a paese. Da quando il trattato di Maastricht ha, di fatto, dato forma di legge al pensiero economico convenzionale attraverso la definizione di regole specifiche sul debito e il deficit, stabilendo che il debito pubblico non dovesse eccedere il 60 per cento del prodotto interno lordo e che i disavanzi di bilancio dovessero essere contenuti entro il tre per cento, l’Unione Europea è divenuta il laboratorio in cui l’economia mainstream è stata messa alla prova – e in cui sono emerse le sue carenze.

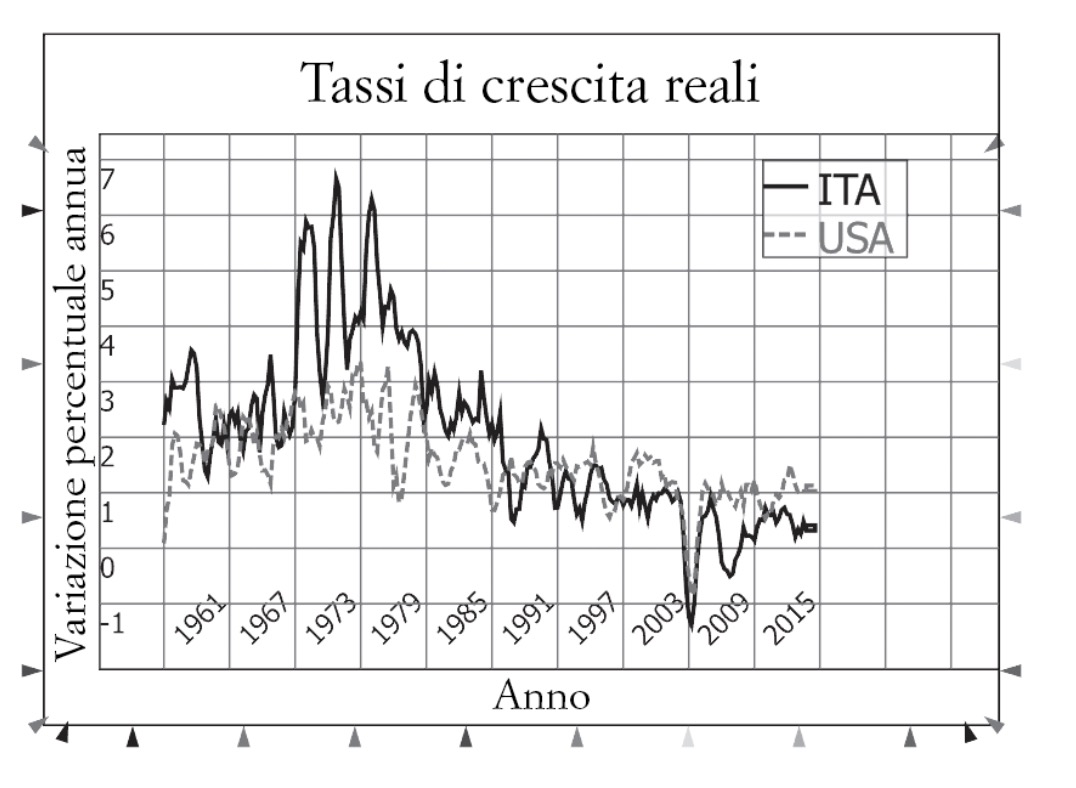

L’Italia ha sofferto più della maggior parte degli altri Paesi europei gli effetti perversi delle fantasie economiche dei neoclassici imposte sulle economie reali. Un Paese che dalla seconda metà del secolo scorso ha regolarmente e significativamente superato i risultati economici degli Stati Uniti è stato ormai superato e lasciato alle spalle, soprattutto dopo aver abbandonato la lira in favore dell’euro nel 1999, e ancor più marcatamente dopo la crisi finanziaria globale del 2008, come si può vedere in Figura 1.

Fig. 1. Tassi di crescita economica reali annui per l’Italia e gli Stati Uniti, 1961-2015.

Prima che i tecnocrati neoclassici strappassero le redini del potere ai burocrati keynesiani del secondo dopoguerra, ingiustamente screditati, la crescita economica reale dell’Italia aveva sì degli alti e bassi, ma era sempre sostanzialmente più alta di quella degli USA. Quando gli economisti neoclassici hanno iniziato a mettere in discussione le politiche keynesiane, il tasso di crescita in entrambi i Paesi ha iniziato a calare, anziché ad aumentare. Quando poi, nel 1997, il Patto di Stabilità e Crescita è diventato l’orizzonte fondamentale a cui orientare le politiche economiche europee, le cose per l’Italia sono volte al peggio. Il tasso di crescita del PIL italiano, già in calo, è sceso permanentemente al di sotto di quello statunitense; l’Italia ha sofferto più degli Stati Uniti la grande crisi finanziaria del 2008, pur non avendo conosciuto, come invece gli States, una bolla dei mutui subprime; dopo la crisi, il tasso di crescita del PIL italiano si è sempre aggirato attorno allo zero. Il Patto di Stabilità e Crescita ha portato stagnazione e instabilità.

Nonostante l’ossessione dell’Unione Europea per la necessità di ridurre il livello del debito pubblico, o forse proprio a causa di questa monomania, l’Italia è uno dei pochi Paesi al mondo in cui il debito pubblico eccede significativamente il debito privato. Il debito privato non è affatto positivo per l’economia, mentre un alto livello del debito pubblico, contrariamente agli assunti dell’economia neoclassica, non è un gran problema per uno Stato che emetta la sua propria valuta. E tuttavia, il debito pubblico italiano continua a crescere: che questo sia il risultato di una politica improntata alla riduzione del debito – nel caso dell’Italia, l’obiettivo del 60% implicherebbe di dimezzarlo rispetto al PIL –, rende manifesta la profonda incongruenza di queste politiche quando si cerca di tradurle in pratica.

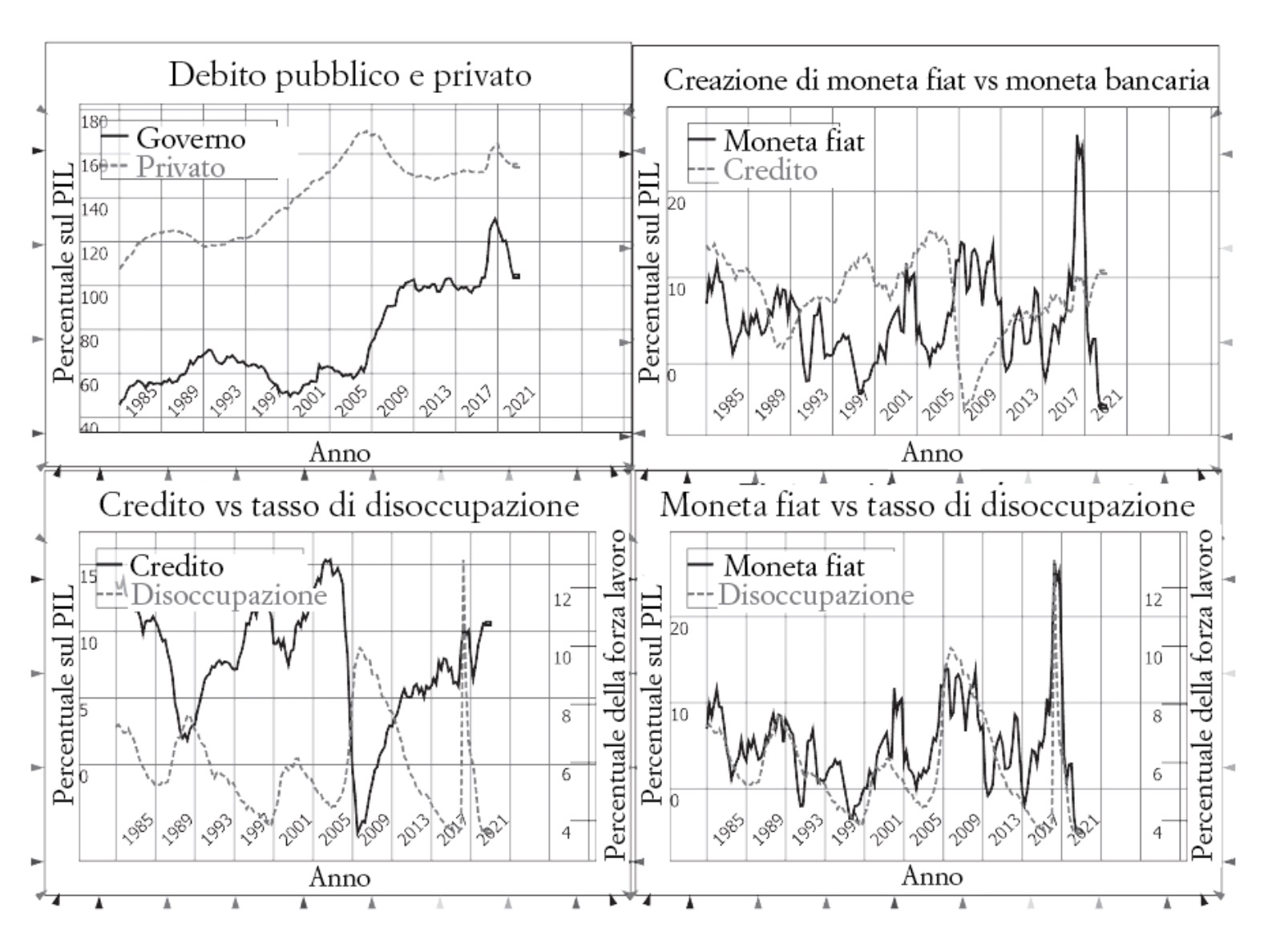

Le conseguenze di queste politiche sono evidenti non appena si esaminano da vicino quegli indicatori economici a cui, secondo il mio approccio teorico, dobbiamo attribuire fondamentale importanza, ossia il livello del debito privato e il suo tasso di variazione annuale. Confrontiamo quindi i dati dell’Italia (Figura 2) con quelli degli Stati Uniti (Figura 3)1I dati sul debito pubblico e privato dell’Italia sono tratti dalla Banca dei Regolamenti Internazionali (https://www.bis.org/statistics/full_data_ sets.htm). I dati sulla disoccupazione sono tratti dall’oCSE, l’organizza- zione per la Cooperazione e lo Sviluppo Economico (https://data-explo- rer.oecd.org/). Il credito è definito come la variazione annuale nel livello di debito privato; la moneta fiat, invece, è definita come la variazione annuale nel livello del debito pubblico..

Fig. 2. L’Italia dalla prospettiva di un’Economia nuova: indicatori fondamentali.

La maggior parte delle incongruenze a cui si faceva riferimento deriva dalle teorie mainstream sulla creazione di moneta. Nonostante sia la Banca d’Inghilterra (McLeay, Radia e Thomas 2014) sia la Bundesbank (Deutsche Bundesbank 2017) abbiano dichiarato che i modelli neoclassici sulla creazione di moneta sono sbagliati, gli economisti ortodossi hanno continuato a ignorare l’impatto macroeconomico della creazione di moneta da parte delle banche private attraverso la concessione di prestiti: prova ne sia che il premio “Nobel” per l’economia del 2022 è stato attribuito a tre economisti che continuano a insistere sul fatto che le banche sono solo meri “intermediari finanziari” che mettono in relazione risparmiatori e debitori (Committee for the Prize in Economic Sciences in Memory of Alfred Nobel 2022). Come è stato sostenuto da Bernanke nel 2000, la pretesa neutralità della moneta si traduce nella conclusione che il credito, descritto falsamente come “mera redistribuzione”, non abbia “significativi effetti macroeconomici” (Bernanke 2000, p. 24).

Fig. 3. Gli Stati Uniti dalla prospettiva di un’Economia nuova: indicatori fondamentali.

L’evidenza empirica per l’Italia e per gli Stati Uniti riserva il diritto di dissentire. Tra il 1985 e il 2015, la correlazione tra il credito e la disoccupazione è stata pari a -0,8 negli Stati Uniti e a -0,73 in Italia: come spiego nel secondo capitolo, non è solo correlazione, ma un vero e proprio legame causale: dato che le banche private creano moneta attraverso i prestiti, e dato che nessuno prende a prestito denaro per il piacere voluttuoso di essere in debito con qualcun altro, bensì per spendere, il credito è un componente fondamentale della domanda aggregata e del reddito – e ne è la parte di gran lunga più instabile. La dinamica del credito è la determinante principale dei momenti di euforia e di crisi di un’economia.

In assenza di politiche scellerate come il Patto di Stabilità e Crescita, i disavanzi pubblici tenderebbero a rispondere al livello di attività economica, e così l’espansione della spesa pubblica permetterebbe di attenuare le conseguenze di una recessione sulla disoccupazione. Per l’Italia, invece, l’osservanza delle regole del trattato di Maastricht si è concretizzata in un drammatico declino nella creazione di moneta da parte dello Stato, come si può notare in Figura 2: l’attuale drastico calo nel livello di indebitamento contribuirà ad aumentare la disoccupazione, non certo a ridurla.

Dall’economia al clima

Ho scritto quanto sopra assumendo che la crescita economica sia sempre e comunque una cosa buona. Mentre l’Europa e l’America soffocano in una delle estati più calde mai registrate, mentre tremende siccità pregiudicano i raccolti e azzoppano le centrali elettriche, mentre diluvi improvvisi distruggono paesi e città, emerge con forza il fatto che le cose non stanno così: abbiamo decisamente superato la capacità della biosfera di sostenere la nostra civiltà industriale. Il nostro obiettivo dovrebbe essere ridurre nel modo più equo possibile l’impronta ecologica dell’umanità, non contribuire ad aggravare la situazione. Anche in questo caso l’economia mainstream è un ostacolo ingombrante a fare ciò che si dovrebbe fare. A cominciare dagli attacchi infondati e ignoranti di William Nordhaus (Nordhaus 1973) al programma di ricerca dietro il primo studio sui limiti alla crescita economica del 1972 (Meadows, Randers e Meadows 1972), gli economisti ortodossi hanno sempre minimizzato il pericolo rappresentato dal cambiamento climatico, in quelli che sono, senza alcun dubbio, i peggiori studi che abbia mai letto (Keen 2020a)2Da quando ho steso il quarto capitolo di questo libro, ho contribuito ad un lungo rapporto per il gruppo di pressione non-profit sul clima Carbon Tra- cker (https://carbontracker.org/), che affronta diffusamente e nel dettaglio la questione. Il rapporto, intitolato Loading the DICE against pension funds: flawed economic thinking on climate has put your pension at risk (Keen 2023), è disponibile gratuitamente per il download sul sito di Carbon Tracker. Per favore, scaricatelo, leggetelo e fatelo circolare..

Il fatto che gli economisti hanno utilizzato dati spuri e una logica fallace per minimizzare i rischi del cambiamento climatico, trova ulteriore conferma in un recente sondaggio svolto tra gli economisti che lavorano sui cambiamenti climatici, pubblicato in seguito alla prima edizione di questo libro (Howard e Sylvan 2021). Gli autori dello studio hanno chiesto agli economisti di stimare il costo per l’economia mondiale di un riscaldamento globale di 3°C per il 2075, di 5°C per il 2130 e di 7°C per il 2230. La mediana delle risposte prevedeva un calo del PIL nei prossimi due secoli pari al 20 per cento, dagli attuali 3.650 trilioni di dollari (in dollari americani del 2019) a circa 2.730 trilioni. In termini di crescita economica annua, questa stima si traduce in un calo dell’attuale tasso di crescita del PIL mondiale dello 0,02 per cento: per capire l’ordine di grandezza, si tratta di un quinto dell’errore statistico con cui oggi si ritiene di poter misurare la crescita economica. In altre parole, gli economi- sti credono che il cambiamento climatico avrà un impatto sostanzialmente trascurabile sui risultati economici.

Gli scienziati, invece, avvisano che già un aumento della temperatura di appena 1°C, che abbiamo già superato, rischia di essere più che sufficiente per raggiungere quei punti critici che, a catena, potrebbero seriamente mettere in grave pericolo la nostra civiltà sedentaria (Armstrong McKay et al. 2022); un aumento della temperatura dell’ordine di 5°C, invece, avrebbe conseguenze “più che catastrofiche, inclusa la minaccia all’esistenza stessa dell’umanità” (Xu e Ramanathan 2017).

Il fallimento degli economisti mainstream nell’analizzare gli effetti del cambiamento climatico è di gran lunga peggiore dei loro errori nel prevedere la crisi finanziaria globale, quando, ignorando del tutto la crescita del debito privato e sulla base dei loro modelli macroeconomici sbagliati, erano convinti che l’immediato futuro fosse decisamente roseo (Cotis 2007). Nel 2008, d’altronde, ci hanno solo condotto, bendati e inermi, alla più grande crisi economica dai tempi della Grande depressione. Questa volta, invece, ci stanno portando a vivere la potenziale, completa distruzione dell’economia capitalista per effetto dei cambiamenti climatici, proprio loro che del capitalismo sono i cantori.

Oggi più che mai abbiamo bisogno di una teoria economica realistica, che sia in grado di tenere pienamente conto dei vincoli ecologici del pianeta finito in cui ci troviamo a vivere. E il compito fondamentale di questa economia nuova non sarà quello di gestire l’economia, bensì di salvare il salvabile dopo che sui nostri sistemi economici e sociali si sarà abbattuta la furia devastatrice di questo Prometeo scatenato con la complicità degli economisti neoclassici.

Immagine di copertina: ph. Markus Spiske da Unsplash